食品飲料賽道被資本市場冷落很久了。

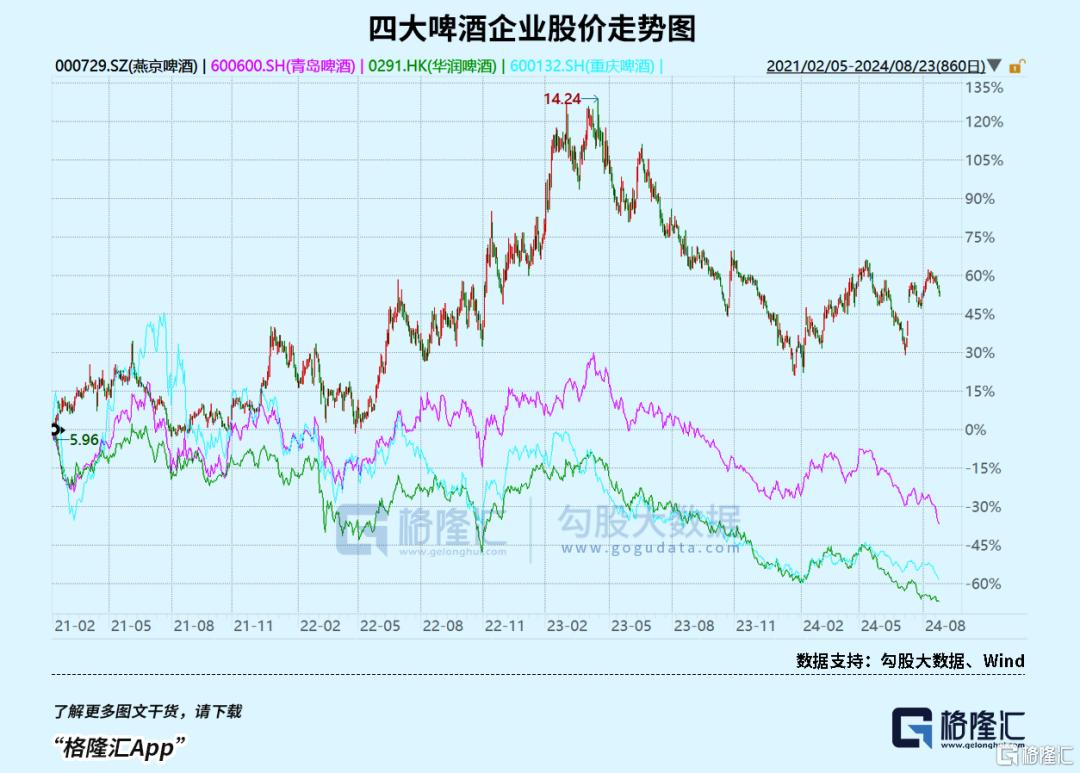

2024年以來,127家食品飲料企業僅有4家錄得正回報。排在第一的是東鵬飲料,股價逆勢大漲了近30%。緊隨其後的便是兩家啤酒龍頭—燕京啤酒、珠江啤酒,漲幅均達到了12%,不過同期,華潤啤酒、青島啤酒、重慶啤酒大跌30%、21%、16%。

對比估值看,燕京啤酒PE爲30倍,珠江啤酒25倍,青島啤酒、重慶啤酒均在19倍以下,行業第一的華潤啤酒更是排名倒數第一,僅12.5倍。

這裏面作爲行業老四的燕京啤酒,今年消費市場整體持續遇冷下爲什么還能獲得更高估值、更好資本表現?它的未來潛力和風險點,又在哪裏?

01

1996年,燕京啤酒產銷量突破50萬噸,超越青島啤酒躍居行業第一。隨後9年內,开啓業務全國化,並在期間收購雪鹿啤酒、漓泉啤酒和惠泉啤酒等地域性品牌。

2006-2013年,燕京啤酒整體放緩了兼並收購策略,業績整體增速從雙位數下降至個位數,明顯慢於行業平均表現。期間,青啤、華潤以及百威亞太動作更爲激進,進行了大規模兼並,瓜分了多個經濟發達的省份。

之後,啤酒行業整體銷量下滑,企業之間大打價格战,燕京啤酒經營受到了不小衝擊。銷量從2014年的532萬千升下滑至2020年的353萬千升,營收從同期的135億下滑至109億。

2018年开始,全國五大啤酒企業不再內卷,形成默契走高端發展之路。燕京啤酒動作明顯偏慢,一直到2019年底才推出高端大單品U8,倉促應對行業高端化趨勢。

好在,U8在新管理層掌舵運營下,取得了一些成效。2021-2023年,U8銷量分別爲26萬噸、39萬噸、53萬噸。這帶來了經營上的大幅改善。

U8放量帶動燕京啤酒噸價整體上行,從2019年的2817元增長至2023年的3322元,年復合增速爲4.2%。同期,中高端產品營收佔比從55%上升至66%。

營收規模水漲船高,從2020年的109.3億增長至142億,超越2013年刷新歷史新高,年復合增速爲9%。歸母淨利潤改善更爲明顯,從1.97億元增長至6.45億元,年復合增速爲48.5%。今年上半年,歸母淨利潤爲7.58億元,同比繼續大增47.5%,已經超越去年全年。

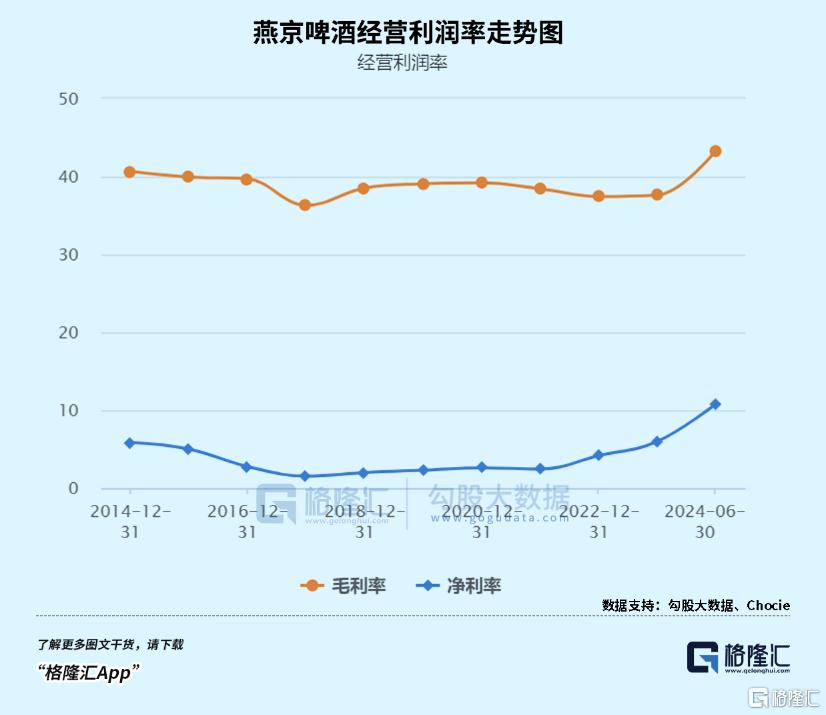

盈利能力方面,截止2024年二季度末,銷售毛利率爲43.36%,創下2000年以來新高。銷售淨利率爲10.84%,較2020年大幅回升8.23%,創下2002年以來新高。

最近三年,燕京啤酒銷售總費用率從2021年歷史高峰的25.8%持續下滑至最新的22.68%,其中銷售費用率下滑是主因。

總體來看,U8高檔啤酒的出圈,是燕京啤酒擺脫經營困境的最重要引擎,亦是未來業績能否繼續量價齊升的關鍵因素。

02

燕京業績加速復蘇,除自身因素外,跟行業仍存消費升級紅利密不可分。

2023年以來,中國很多行業都存在拼多多效應,包括休闲食品、奶茶飲品、包裝水,乃至大件的投影儀、電動汽車等等。而啤酒業卻沒有出現類似的消費內卷、降級的殘酷局面。

2023年,啤酒業平均噸價爲4128元,同比提升4%。今年一季度,主要啤酒廠噸價繼續上漲2.7%。要知道,噸價上行並不是源於直接提價,而是啤酒消費結構優化間接帶動價格整體上行。比如燕京啤酒中高檔啤酒營收佔比在今年上半年繼續提升至69%,其中U8收入同比增速預期在30%左右。

啤酒業沒有消費降級,主要有兩方面因素。一方面,啤酒是大衆快消品,整體單價偏低,沒有什么降價空間。平均來看,中國350ml的灌裝啤酒價格在4元左右,630ml的瓶裝啤酒在5元左右,遠遠低於海外主流市場的均價水平。

另一方面,啤酒行業已形成壟斷化市場格局,早已過了通過價格战搶佔市場份額的階段了。

2023年,華潤、青啤、百威、燕京、重啤市場份額分別爲31.4%、22.5%、18.3%、11.1%、8.4%,五大企業份額合計達91.7%。

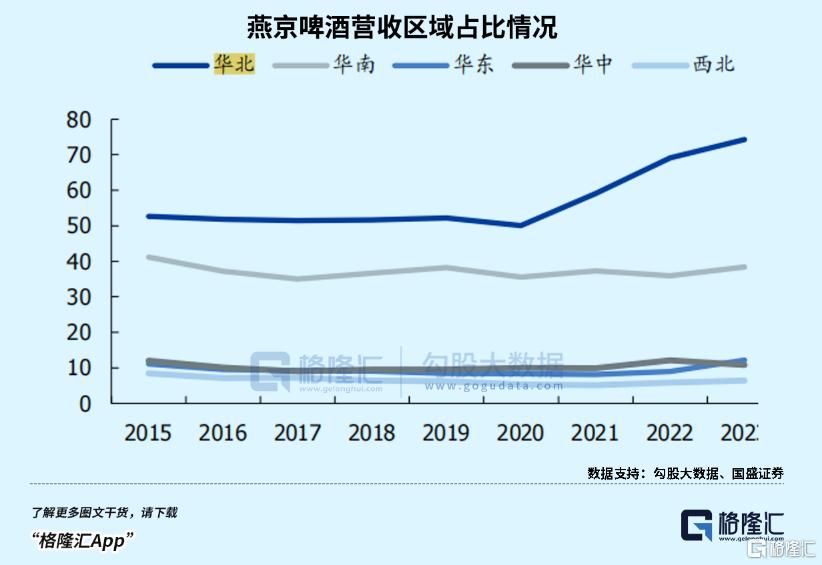

經過此前多年“跑馬圈地”,各大啤酒企業均有自己的勢力範圍。比如,華潤在遼寧、四川、貴州、安徽;青啤在山東、陝西、海南;燕京在北京、廣西、內蒙古;重啤在重慶、寧夏、新疆。

行業外資本進不來,沒有內卷降價基礎,而行業內5大廠家堅守各自的核心市場,也早已經形成默契繼續進行產品升級。

啤酒業拒絕內卷,未來仍然會朝着此前消費升級的方向去演化,只是方式有所不同。過去幾年,啤酒龍頭對核心大單品直接採取漲價方式來進行高端化轉型,比如烏蘇、喜力、百威均進行了漲價,且同時實現銷售放量。不過,在當前宏觀消費疲軟大背景下,這種方式可能行不通了,但可以通過繼續提升中檔啤酒的銷售結構佔比,間接實現高端化。

當然,這也有行業現實基礎。從結構上看,2020年中國高端啤酒市場份額僅佔35%,低端啤酒仍然佔據較大份額,同期美國高端啤酒佔比高達46%。中國啤酒未來演化格局大概率會是中端啤酒佔比最大,高端、低端兩頭佔比更小。

具體來看,2023年華潤啤酒、青島啤酒、燕京啤酒、重慶啤酒低端產品佔比分別爲78%、60%、34%、3%。尤其是前三家還有較大內部空間實現結構化升級。

可以預見的是,中國啤酒業高端化仍然是大勢所趨。

03

燕京啤酒作爲困境反轉的啤酒龍頭,未來業績成長性還值得期待嗎?在我看來,主要從以下三個方面去跟蹤觀察。

第一,U8能否繼續放量,成爲百萬噸級大單品。這是燕京啤酒高端化升級以及業績增長的重要引擎。

想要實現這個目標,除繼續完成現有存量結構升級的同時,還要在華北地區以外的市場爭取到增量市場。目前,U8放量主要還是聚焦在北京大本營,而華南、華東等經濟發達地區滲透率還很低。

能否將U8在北京市場的成功復制在其他市場是其關鍵所在。這對燕京啤酒而言,是有挑战性的。比如在廣西市場,營收大頭主要來源於漓泉啤酒。此外,燕京啤旗下的惠泉啤酒,在福建、江西有一定知名度,拿下了一定份額,但要把U8復制過去,面臨的困難是不小的。

第二,制造成本能否繼續下行空間。

2023年,燕京啤酒營業成本拆分看,原材料佔比32%,包材佔比33%。其中,麥芽、玻璃瓶新瓶、易拉罐位列採購成本前三。

其中,玻璃價格主力期貨價格已從年初的1900元大幅下跌至如今的1254元,跌幅達到34%,處於多年新低水平。另外,進口大麥均價從2023年初的410美元/噸下跌至255.9美元/噸,跌幅高達37.6%,已經回到2006年以來價格中樞偏下水平。不過,鋁價在今年仍有上漲,保持在歷年相對高位的水平上。

2020—2021年,包材價格大幅上漲,導致啤酒廠毛利率、淨利率受到較大影響。如今,原材料、包材價格整體大幅下移,已釋放了一些盈利空間。在此基礎上,未來制造成本持續下降帶來毛利率上升驅動的空間不算大了。

第三,經營效率能否把繼續改善空間。

截止今年上半年,燕京啤酒管理費用率仍然處於高位的13%,是五大啤酒企業中最高的,可見經營效率仍未見到明顯改善。而青啤、重啤2023年管理費用率僅在4%左右。因此,燕京啤酒內部經營治理還有很大優化空間,主要包括人員精簡與折舊攤銷方面。

其實,燕京啤酒在經營效率提升方面有所努力,只不過要趕上頭部還有很遠的距離。其中,2023年燕京啤酒員工人數爲21405人,較2020年整體減少6579人,人均創收從39.1萬元提升至66.4萬元,但較青島啤酒110萬元還有很大差距。

過去多年,燕京啤酒淨利率水平遠遠低於頭部的青島啤酒、重慶啤酒,最重要因素便是燕京管理費用率特別高。未來要貢獻業績增量,向內繼續進行組織架構、人員方面的改革與優化將會是重要一環。

總而言之,需要對以上三個方面進行持續跟蹤。如果經營水平持續改善,繼續朝着有利方向演化的話,那么燕京啤酒的資本表現仍值得期待(因業績大幅改善,最新估值處於2016年以來新低)。否則,需保持足夠警惕,防範估值向頭部青島啤酒、重慶啤酒去靠齊。

標題:這只消費龍頭,殺回來了

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。